Sådan køber du Caixa (CAIXY) aktier i Danmark 2024

CaixaBank SA, der tidligere gik under navnet Criteria CaixaCorp, er en spansk multinational finansiel virksomhed. Sammen med sine datterselskaber leverer det bank- og finansielle tjenester - herunder forsikring, formueforvaltning og korttjenester - i Spanien og andre dele af verden. Banken er baseret i Valencia, men har driftskontorer i Madrid og Barcelona. Efter fusionen med Bankia i marts 2021 blev CaixaBank Spaniens største låneudbyder målt efter markedsværdi.

Bankens aktie er børsnoteret på Bolsa de Madrid, og er en del af IBEX 35 indekset. Denne guide vil fortælle dig, hvordan du kan købe CaixaBank-aktier og hvorfor du måske burde overveje at gøre dette under hensyntagen til visse grundlæggende faktorer.

5 nemme trin til at købe CAIXY aktien

-

1Besøg eToro via nedenstående link og tilmeld dig ved at indtaste dine oplysninger i alle de påkrævede felter.

-

2Indtast dine personlige oplysninger og udfyld et simpelt spørgeskema, der anvendes til informationsformål.

-

3Klik på " Indbetal ", vælg din foretrukne betalingsmetode, og følg anvisningerne for at indbetale penge på din konto.

-

4Søg efter din yndlingsaktie og se de vigtigste statistikker. Når du så er klar til at investere, så skal du blot klikke på "Handl".

-

5Indtast det beløb som du ønsker at investere, og sørg for at have de rette handelsindstillinger inden du køber aktien.

De 3 bedste mæglere til at investere i Caixa

1. eToro

Der er mange årsager til at eToro har vundet en plads på vores liste, og er kendt for at have et enormt stort marked med investorer. Takket være deres pålidelige drift gennem årene, har eToro vundet loyalitet og tillid fra mere end 17 millioner brugere. Du kan læse vores fulde eToro anmeldelse her.

Sikkerhed og Privatliv

Sikkerhed og privatliv er muligvis de absolut vigtigste faktorer der afgør hvilken mæglers platform du vælger. eToro anser privatlivet og sikkerheden for deres kunder som yderst kritisk. Platformen benytter en grundig sikkerhedsprocedure med lav risiko for datatab eller lækage. eToro er samtidig reguleret af CySEC (Cyprus Securities and Exchange Commission), og FCA (Financial Conduct Authority). Platformen benytter også 2FA (2 Faktor Godkendelse), og benytter SSL kryptering for at forhindre sikkerhedsbrister.

Gebyrer og Funktioner

eToro tager ikke gebyrer for indskud til platformen. De opkræver dog et gebyr for inaktive konti der ikke har foretaget handler i 12 måneder. Dette gebyr lyder på £10 hver måned. eToro tilbyder en bred vifte af muligheder på forskellige markeder, inklusive Forex, Aktier og Kryptovaluta, alt sammen på samme platform. Da det samtidig er en begyndervenlig platform, tilbyder de også CopyTrading for at hjælpe nye investorer med at kopiere handler fra mere erfarne investorer. Platformen tilbyder også deres egne vindende strategier.

| Type Gebyr | Omkostning |

| Kurtage | 0% |

| Gebyr for Indskud | £0 |

| Gebyr for Udbetaling | £5 |

| Gebyr for Inaktivitet | £10 (månedligt) |

Fordele

- CopyTrading funktion

- Let at bruge for både nye og erfarne investorer

- Drift på tværs af forskellige finansielle markeder

- Ingen kurtage

Ulemper

- Begrænset udvalg af muligheder for kundeservice.

2. Capital.com

Capital.com er en mægler med et godt omdømme, der tilbyder handel på flere finansielle markeder. Handelsbetingelserne, såvel som kvaliteten af innovationen og effektiviteten i driften der tilbydes gennem platformens funktioner, har givet Capital.com en markedsandel på over 5 millioner brugere. Andre fordele ved platformen er handel uden kurtage, lave dag-til-dag-gebyrer og lave spredninger. Du kan læse vores fulde Capital.com anmeldelse her.

Sikkerhed og Privatliv

Capital.com er akkrediteret af flere forskellige finansielle tilsynsorganer, herunder FCA, CySEC, ASIC og FSA. Samtidig overholder Capital.com branchens sikkerhedsretningslinjer for at beskytte sine brugere. Desuden overholder platformen PCI Datasikkerhedsstandarden for at beskytte kundernes oplysninger.

Gebyrer og Funktioner

Capital.com er populær på grund af muligheden for at få gratis mægler tjenester. Da der ikke er nogle skjulte gebyrer, omkostninger for inaktivitet eller udbetalinger er Capital.com en gennemsigtig virksomhed hvad deres omkostninger angår. Den primære måde hvorpå Capital.com tjener penge er ved spredningerne.

Capital.com’s mobile app til investering har et redskab drevet af kunstig intelligens, der bistår kunderne med personlig information gennem dens algoritme der finder bias. Ydermere har platformen en effektiv og hurtig kundeservice der er flersproget via e-mail, telefon og live chat, døgnet rundt.

| Type Gebyr | Omkostning |

| Kurtage | 0% |

| Gebyr for Indskud | £0 |

| Gebyr for Udbetaling | £0 |

| Gebyr for Inaktivitet | £0 |

Fordele

- God kundeservice der svarer hurtigt

- Let at bruge sammen med MetaTrader integreringen

- Ingen kurtage for handel

Ulemper

- Begrænsninger på CFD’er.

3. Skilling

Taget i betragtning af at denne mægler blev stiftet i 2016 har Skilling’s rejse til toppen været imponerende. Platformen tilbyder tjenester på tværs af aktiverne, tilbyder avancerede strategier til erfarne investorer, og tilbyder investering uden kurtage. Du kan læse hele fulde Skilling anmeldelse her.

Sikkerhed og Privatliv

Skilling er reguleret og ansvarlig over for de velkendte finansielle tilsynsorganer såsom FSA og CySEC. Derudover opretholder platformen en separat bankkonto for penge indbetalt af investorer, for at øge sikkerheden for midlerne.

Gebyrer og Funktioner

Skilling tilbyder ligesom eToro og Capital.com kurtage-fri tjenester. Gebyrerne bliver opkrævet i form af spredninger, og varierer baseret på typen af aktiv. En anden fordel ved at handle på Skilling er fleksibiliteten og valget. Platformen tilbyder to variationer af konti for handel med CFD’er til Forex og Metaller. Den første er Standard Skilling Kontoen, uden kurtage gebyr, men med større spredninger. I modsætning er Premium Kontoen leveringsdygtig i lavere spredninger, men med kurtage på metal og forex CFD handler. Ydermere tilbyder Skilling funktioner såsom en demo konto, mobile apps, og en handelsassistent.

| Type Gebyr | Omkostning |

| Kurtage | 0% |

| Gebyr for Indskud | £0 |

| Gebyr for Udbetaling | Ingen fast pris |

| Gebyr for Inaktivitet | £0 |

Fordele

- Handel uden kurtage

- Kundeservice der er hurtigt til at svare

Ulemper

- Kan være lidt for teknisk til nybegyndere

- Tjenesten er ikke tilgængelig i lande såsom USA og Canada.

Alt hvad du behøver at vide om Caixa

Lad os nu lære CaixaBank lidt bedre at kende ved at kigge på bankens historie, forretningsstrategi og en række andre indsigter vedrørende denne virksomhed.

Caixas historie

firmaet blev grundlagt i Barcelona i 2007 som Criteria CaixaCorp, og startede som en børsnoteret virksomhed. Criteria CaixaCorps børsnotering i 2007 var den største nogensinde i Spaniens historie. Efterfølgende blev aktien inkluderet til IBEX 35-indekset i januar 2008.

I 2011 blev Criteria CaixaCorp omdøbt til CaixaBank, da det fusionerede med bank- og forsikringsselskabet La Caixas. På daværende tidspunkt blev de fleste af Criterias industrielle ejerandele afhændet, men CaixaBank valgte dog at beholde sine ejerandele i Repsol YPF og Telefónica, samt alle sine ejerandele i andre finansielle servicevirksomheder.

CaixaBank absorberede Banca Cívica i tredje kvartal af 2012. I november samme år besluttede banken sig for at købe Banco de Valencia, som på dette tidspunkt var nationaliseret. Efter den politiske krise i Catalonien i 2017, så flyttede banken sit hovedkvarter til Valencia. I marts 2021 fusionerede CaixaBank med Bankia, hvilket gjorde CaixaBank til den største bank i Spanien.

Hvad er Caixas strategi?

CaixaBank tilbyder detail-, virksomheds- og institutionel bankvirksomhed, samt forsikring, formueforvaltning, korttjenester, kontantstyring og markedstjenester. Selskabet har også en portefølje af ejendomsaktiver og ejerandele i olie- og gasselskabet Repsol og teleselskabet Telefónica.

CaixaBank-koncernen bruger en "people first"-strategi, som har hjulpet den med at blive den førende gruppe indenfor detailbankvirksomhed i Spanien, mens den fortsætter med at udvide sine tjenester i blandt andet Portugal. Bankens strategi fokuserer på at forbedre kundeoplevelsen ved at transformere filialnettet, udvide sine fjern- og digitale servicemodeller, udvide økosystemet for produkter og tjenester og gennemgå kunderejser via oplevelseskort.

Hvordan tjener Caixa sine penge?

Virksomheden tjener sine penge på sine universelle bank- og forsikringstjenester, samt på sine aktier i olie- og gasselskabet Repsol, telekommunikationsselskabet Telefónica såvel som dens beholdninger i flere andre finansielle institutioner.

I forbindelse med dens kommercielle banktjenester, så tjener Caixa sine penge på de renter, som den opkræver for at låne penge ud til enkeltpersoner, SMV'er og virksomheder. Dets investeringsbank datterselskab tjener sine penge på de gebyrer, som det opkræver for sine investeringsbank- og rådgivningstjenester, samt fra dets handelsaktiviteter på de finansielle markeder. Bankens forsikringsafdeling tjener sine penge på de præmier, der opkræves fra forsikringsdækningen, såvel som de gebyrer, der opkræves i forbindelse med dens formueforvaltning.

Hvordan har Caixa klaret sig i de seneste år?

Aktien har svinget op og ned siden børsnotering i 2007. Aktien har generelt været faldende: Fra og med oktober 2021 handlede aktien til omkring €2,68 i sammenligning med €5,44 i 2007. Aktien højeste værdi nogensinde på €5,66 var blot et højdepunkt i januar 2011. Faktisk var dens første dags lukkepris på €5,25 været den højeste pris, som aktien har lukket til siden børsnotering.

Kilde: Yahoo! Finance

Hvor kan du købe Caixa-aktien?

At handle med en aktie-CFD eller blot spreadbetting adskiller sig fra at købe den faktiske aktie fra en børsmægler. Med CFD-handel spekulerer du kun i kursbevægelserne på aktien uden rent faktisk at eje den. For at eje CaixaBank-aktien, så skal du købe den gennem en international børsmægler med adgang til Bolsa de Madrid. Visse CFD-udbydere vil dog også tillade dig at købe rigtige aktier.

Mens de fleste internationale børsmæglere kun tilbyder standard aktiehandelskontoer, så tilbyder de britisk baserede også de mere skatteeffektive ISA- og SIPP-aktiekontoer. Det er også muligt at købe CaixaBank DR via handelsafdelingen hos enhver større international bank i dit land.

Fundamental analyse af Caixa

I modsætning til en teknisk analyse, hvor den handlende bruger en akties historiske prisbevægelser til at forudsige dens fremtidige kursbevægelser, så bruger investorerne den fundamentale analyse til at evaluere en aktie ved at studere virksomhedens forretning for at kende dens økonomiske sundhed og iboende værdi.

Der vil her være mange faktorer, som investorer vil overveje, når de vurderer en aktie ved at bruge en fundamental analyse, herunder en række ikke-målbare målestokke, såsom f.eks. virksomhedsledelsen og de historiske resultater. Men i denne guide vil vi dog udelukkende fokusere på de målbare finansielle målinger, såsom virksomhedens omsætning, indtjening pr. aktie, P/E-forhold, udbytteafkast og cashflow.

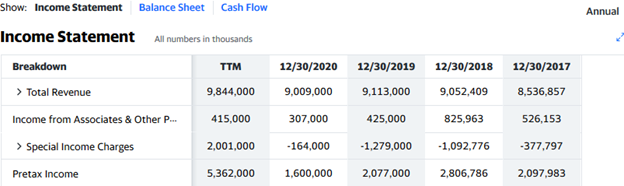

Caixas omsætning

En virksomheds omsætning - der også omtales som den øverste linje - er den mængde af penge en virksomhed tjener via salget af sine produkter eller tjenester. Dette tal præsenteres øverst i virksomhedens resultatopgørelse i dens kvartals- eller årsrapport eller på din mæglers hjemmeside.

År til år eller kvartal til kvartal omsætningsvæksten viser, at virksomheden er i stand til at generere mere salg, hvilket alt andet lige vil udmønte sig i en større indtjening. For regnskabsåret 2020 rapporterede CaixaBank en omsætning på €9,01 milliarder. Dette svarede til et fald på 1,1% i forhold til 2019-omsætningen. Regnskabsåret 2020 var et hårdt år for de fleste virksomheder på grund af effekterne fra COVID-19-pandemien.

Kilde: Yahoo! Finance

Caixas indtjening pr. aktie

En virksomheds nettoindtjening - også kaldet bundlinjen - er det overskud, der er tilbage efter at alle omkostninger ved at drive forretning er fratrukket fra indtægterne. Men det der i denne kontekst vil være vigtigere for dig er indtjening pr. aktie (EPS), fordi du blot ejer en mindre portion aktier i virksomheden, og ikke hele virksomheden.

For at beregne EPS-tallet, så skal du dividere virksomhedens samlede indtjening (minus udbyttet udbetalt til foretrukne aktionærer) med antallet af udestående aktier i dets almindelige aktier. Du behøver dog ikke selv at beregne EPS-tallet, idet du vil kunne finde dette tal på din børsmæglers hjemmeside eller på en af de store finansielle hjemmesider. CaixaBanks årlige EPS for regnskabsåret 2020 var på €0,21.

Caixas P/E-forhold

En virksomheds P/E-forhold (pris-til-indtjenings forhold) sammenligner selskabets aktiekurs med indtjeningen pr. aktie. Du får dette tal ved at dividere den aktuelle aktiekurs med den årlige EPS. I betragtning af, at CaixaBanks aktiekurs i skrivende stund ligger på €2,635 og at dens årlige EPS er på €0,21 for regnskabsåret 2020, så vil selskabets P/E-forhold derfor være på omkring 12,55 (2,635/0,21).

Dette betyder, at investorerne er villige til at betale €12,55 for hver eneste euro, som virksomheden tjener i overskud. For at sige det på en anden måde, så er de villige til at vente i mere end 12 år for at få deres investering tilbage fra indtjeningen alene, forudsat at indtjeningen forbliver den samme hvert eneste år.

Generelt set vil et højt P/E-forhold ofte betyde, at aktien er overvurderet. Når dette så er sagt, så er der dog intet loft for P/E-forholdet. Investorerne sammenligner ofte en virksomheds aktie med lignende aktier for at få en bedre idé om aktien er for højt prissat eller ej. P/E-forholdet tager heller ikke hensyn til indtjeningsvæksten, og derfor bør du tjekke PEG-forholdet, da dette tal vil give dig den vækstjusterede P/E-værdi.

Caixas udbytteafkast

Udbyttet svarer til de udbetalinger, som en virksomhed udbetaler til sine aktionærer som deres andel af virksomhedens indtjening. Disse udbetalinger kan finde sted enten kvartalsvis, halvårligt eller årligt. CaixaBank har historisk set altid udbetalt udbytte, og udbetalte traditionen endnu engang udbytte for regnskabsåret 2020 - denne gang på på €0,0268. Når der erklæres udbytte, så stiger aktiekursen indtil ex-udbyttedatoen for efterfølgende at falde.

Investorerne bruger udbyttet til at finde ud af, hvordan det samlede årlige udbytte er i sammenligning med aktiekursen. For eksempel, hvis man tager CaixaBanks årlige udbytte på €0,0268 pr. aktie for regnskabsåret 2020 og en aktiekurs på €2,635, så vil udbytteafkastet være på 1,02% (0,0268/2,635). Du vil kunne finde dette tal sammen med andre økonomiske nøgletal på din børsmæglers hjemmeside eller på en af de store finansielle hjemmesider. På denne måde slipper du således for selv at beregne tallet.

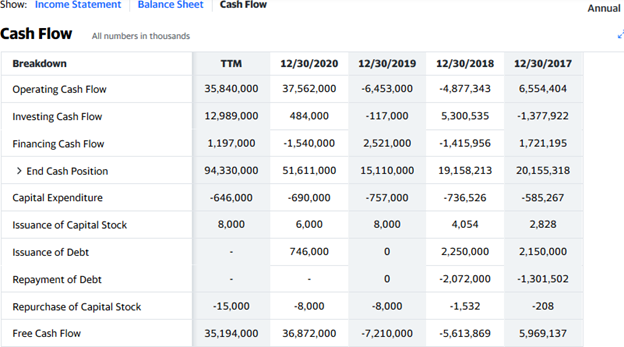

Caixas cashflow

Cash flowet refererer til, hvordan en virksomhed genererer og bruger sine kontanter og likvider. Dette registreres i cashflow-opgørelsen, som du vil kunne finde ved siden af de øvrige regnskaber i økonomiafsnittet hos virksomhedens oplysninger på din mæglers hjemmeside eller en af de større finansielle hjemmesider, som vist på billedet nedenfor:

Kilde: Yahoo! Finance

Det vigtigste tal i cashflow-opgørelsen er det frie cashflow, fordi dette viser hvor mange kontanter virksomheden har tilbage efter at have betalt for alle sine større udgifter. Hvis man kigger på billedet ovenfor, så havde CaixaBank omkring €36,9 milliarder i frit cashflow ved udgangen af regnskabsåret 2020. Dette svarer til de kontanter, som virksomheden har tilovers til at finansiere sine ekspansionsplaner, udbetale udbytte eller nedbringe sin gæld.

Hvorfor bør du købe Caixa-aktien?

Som de fleste andre bankaktier, så opfører CaixaBank-aktien sig cyklisk, hvilket vil sige at den stiger og falder i takt med økonomiens overordnede tilstand. Selv hvis man sammenligner aktien med konkurrenterne, så har aktien klaret sig dårligt siden børsnoteringen (aktien har aldrig lukket over første dags åbningskurs). På trods af de dårlige resultater, så har virksomheden en væksttankegang og har i overensstemmelse med dette foretaget en række vigtige opkøb. Den investerer også i ikke-finansielle aktiver.

Dette er nogle af grundene til, at du måske burde overveje at købe CaixaBank-aktien:

- Virksomheden er innovativ og har en ekspansiv tilgang;

- Banken har historisk set udbetalt et regelmæssigt udbytte;

- Efter opkøbet af Bankia er banken den største låneudbyder i Spanien.

Ekspertråd i forbindelse med køb af Caixa-aktien

“ Aktiens kursbevægelse opfører sig cyklisk, så det vil være en bedre idé at købe aktien ved et kursfald og ride med på det næste opsving. Med andre ord, så har dens aktiekurs en tendens til at gå op og ned sammen med konjunkturcyklussen. Desuden vil et køb af aktien til en billigere pris på det lave punkt af cyklussen også forbedre dit udbytte. Så hvis et nyt opsving allerede er i gang, så bør du derfor vente på den næste dukkert. ”- kanirobinson

5 ting som du skal overveje før du køber Caixa-aktien

Sørg for at overveje disse fem ting, før du køber en hvilken som helst aktie:

1. Forstå virksomheden

Det vil ofte være en god idé at investere i en virksomhed, som du allerede er bekendt med, og måske endda en virksomhed, hvis produkter eller tjenester du bruger. Men dette er dog ikke tilstrækkelig grund til at investere i en aktie, hvis du ikke samtidigt overvejer de grundlæggende faktorer. Det er nødvendigt at studere virksomheden for at kunne forstå dens forretningsmodel, og hvordan den tjener sine penge. Selvom du måske har en bankkonto hos CaixaBank og endda kan lide dens tjenester, så kunne banken på trods af dette opleve et tab fra år til år, hvilket gør det til en dårlig aktie at investere i.

2. Forstå de grundlæggende investeringsregler

Sørg for at lære de grundlæggende investeringsregler før du satser dine penge på markedet. Det hjælper at forstå hvordan markedet fungerer, og hvad du kan gøre for at beskytte din kapital, så du ikke bare smider dine penge ud af vinduet. Du skal ligeledes lære hvordan du placerer en ordre, og hvornår du skal bruge en limit- eller markedsordre. Et andet aspekt at være opmærksom på handler om hvordan man håndterer ens risiko: dette inkluderer at du studerer pengestyring og risikostyringsteknikker, samt de forskellige diversificeringsmetoder.

3. Vælg din mægler med omhu

Selvom der er mange børsmæglere at vælge imellem, så skal du sikre dig, at din valgte børsmægler er reguleret i dit bopælsland. Det giver dig blandt andet mulighed for at drage fordel af enhver fondsforsikringsordning, der er tilgængelig i dit land, såsom kompensationsordningen for finansielle tjenesteydelser (FSCS) i Storbritannien. Andre faktorer du bør overveje før du vælger en mægler, omfatter mæglerens kundeservice, betalingsmetoder, handelsgebyrer, handelsplatform og værktøjer og understøttede ordretyper.

4. Beslut dig for, hvor meget du ønsker at investere

Det er også vigtigt at beslutte dig for, hvor meget du ønsker at investere og den procentdel, der skal afsættes til hver eneste aktie. Du bør også planlægge, hvordan du vil investere pengene: Det er muligt at investere hele beløbet på én gang, men det kunne dog ofte være en bedre idé at investere gradvist med mindre beløb for derved at reducere din risiko forbundet med markedets volatilitet.

Derudover er det utroligt vigtigt, at du kun investerer et beløb du har råd til at tabe, og hvis du er nybegynder, så skal du undgå at bruge gearing, uanset hvor profitabel aktien kunne se ud til at være - gearing kan desuden også forstørre både din profit og tab.

5. Beslut dig for et mål for din investering

Til sidst skal du definere dit investeringsmål. Hvad er grunden til at du ønsker at investere? Det kunne f.eks. være, at du ønsker at starte et pensionsopsparing eller rejse penge til dine børns studier. Uanset årsagen, så skal du sørge for at planlægge, hvornår du planlægger at trække dine penge ud af din investering. Vil dette være, når prisen når et bestemt niveau, når de grundlæggende tal ikke længere hænger sammen eller når dine børn når en vis alder? Sørg for at skrive din plan ned, og sørg for at holde dig til den.

Bundlinjen om Caixa-aktien

CaixaBank, SA er en spansk multinational finansiel virksomhed, der tilbyder bank-, investerings- og forsikringstjenester. Du ønsker måske at investere i denne førende spanske bank for at kunne modtage en regelmæssig indkomst fra udbyttebetalingerne, men for at gøre dette, så bliver du dog nødt til at bruge en international børsmægler med adgang til Bolsa de Madrid, hvor aktien netop handles.

Hvis du er klar til at investere i CaixaBank-aktier lige nu, så skal du tilmelde dig en aktiehandelskonto hos en børsmægler, og finde aktien på dens platform. Placer derefter en købsordre, som enten kan være en markeds- eller limitordre.

Hvis du ikke er klar til at investere lige nu, så kan du i stedet læse vores andre guides for at blive klogere på investering. Du kunne også vælge at prøve kræfter med "papirhandel" med en demokonto hos din børsmægler for at lære, hvordan du placerer en ordre.

alternative bestande

Ofte Stillede Spørgsmål

-

Omsætningen omtales ofte som toplinjen, fordi den er placeret helt i toppen af en virksomheds resultatopgørelse. Det er således det første tal der vises før salgsomkostningerne fratrækkes for derved at få bruttofortjenesten. Når en virksomheds omsætning stiger, så siges det, at der genereres toplinjevækst.

-

En virksomheds nettoindkomst omtales nogle gange som bundlinjen, fordi dette er det sidste tal, der vises på resultatopgørelsen - dette tal kan findes ved bunden af resultatopgørelsen. Nettoindtægten opnås efter at alle udgifter, skatter og renter er fratrukket fra indtægterne.

-

Pris/indtjening-til-vækst (PEG) forholdet sammenligner en virksomheds P/E-forhold med dets forventede indtjeningsvækst. Dette tal beregnes ved at dividere P/E-forholdet med vækstraten for dets indtjening i en bestemt periode. Denne målestok hjælper investorerne med at tage højde for fremtidige indtjeningsvækstudsigter, når de værdiansætter en aktie.

-

En markedsordre - også kendt som "ved bedste ordre" - er en ordre om at købe eller sælge en aktie til den bedst tilgængelige pris på markedet på det pågældende tidspunkt. Selvom en markedsordre sikrer hurtig udførsel af handlen, så garanterer den dog ikke en specificeret pris. Så dette er således den bedste løsning for dem, der ønsker at udføre deres handler med det samme.

-

Når der erklæres udbytte, så skynder investorerne sig at købe aktien for at kvalificere sig til at modtage udbyttet. Dette skaber en større efterspørgsel på aktien. Ved ex-udbyttedatoen tegner virksomheden en streg i deres register, så de der køber aktien bagefter ikke kan kvalificere sig til udbyttet. Dette reducerer interessen for aktien, hvilket driver efterspørgslen nedad.

-

Ja, det er nødvendigt, hvis du planlægger at drage fordel af de kortsigtede prisudsving. En fundamental analyse alene vil muligvis ikke være nok, da denne analyse kun kan fortælle dig, om aktien er værd at købe og holde på i en længere periode. Den fortæller dig typisk ikke det rigtige tidspunkt at købe aktien på, hvis din tidshorisont er 6 måneder eller kortere.