Sådan køber du IBM (IBM) aktier i Danmark 2024

Denne guide vil gøre dig klogere på International Business Machines Corporation (IBM) aktien: dette omfatter hvad virksomheden med tilnavnet "Big Blue" er for en størrelse, hvordan man køber dens aktie, og hvorfor du måske burde overveje at gøre dette baseret på virksomhedens økonomiske, fundamentale og tekniske diagrambillede.

IBM er i dag en meget anderledes virksomhed end den næsten monopolistiske udbyder af "mainframe" virksomheds-computere, der blev udfordret (og overgået) af Microsoft og Apple under 1980'ernes computer-dille. Den blev væltet omkuld, men formåede dog at rejse sig op igen, og denne 110 år gamle virksomhed er faktisk stadig i høj grad i live.

5 nemme trin til at købe IBM aktien

-

1Besøg eToro via nedenstående link og tilmeld dig ved at indtaste dine oplysninger i alle de påkrævede felter.

-

2Indtast dine personlige oplysninger og udfyld et simpelt spørgeskema, der anvendes til informationsformål.

-

3Klik på " Indbetal ", vælg din foretrukne betalingsmetode, og følg anvisningerne for at indbetale penge på din konto.

-

4Søg efter din yndlingsaktie og se de vigtigste statistikker. Når du så er klar til at investere, så skal du blot klikke på "Handl".

-

5Indtast det beløb som du ønsker at investere, og sørg for at have de rette handelsindstillinger inden du køber aktien.

De 3 bedste børsmæglere til at investere i IBM

1. eToro

eToro er en social investerings- og handelsplatform der lader brugere handle med en bred vifte af aktiver, inklusive kryptovaluta. Platformen er designet til at være brugervenlig og intuitiv, hvilket gør den til et godt valg for folk der er nye til investering. eToro tilbyder også funktioner der kan være brugbare for erfarne investorer, såsom muligheden for at kopiere andre investorers porteføljer. Du kan læse vores fulde eToro anmeldelse her.

Sikkerhed og Privatliv

eToro tager sikkerhed og privatlivet seriøst, og tilbyder funktioner såsom To Faktor Godkendelse og krypterede kodeord for at holde brugernes konti sikre. Platformen har også en striks anti-hvidvask politik for at beskytte brugerne mod svindel. For at undgå misbrug af platformen er der yderligere sikkerhedsforanstaltninger, såsom forebyggelse af datatab, og begrænsning af adgang baseret på IP adresser. Når en bruger investerer på platformen blokerer en sikkerhedsfunktion handlen fra at gå igennem, hvis kontoen er knyttet til en bruger der muligvis svindler. Ydermere benytter platformen de bedste leverandører, webløsninger og firewalls, for hele tiden at være klar på et muligt cyberangreb.

De tager brugernes privatliv utroligt seriøst, og deler aldrig personlig information uden brugerens godkendelse.

Gebyrer og Funktioner

En af de mest attraktive funktioner ved eToro er at det er en platform med mange forskellige aktiver, hvilket resulterer i adgang til over 2.000 finansielle aktiver såsom aktier, ETF’er, indekser, kryptovaluta og meget mere. eToro tilbyder brugerne Gratis Forsikring, der dækker i tilfælde af insolvens eller misbrug. En anden funktion der gør denne platform til en af de bedste på markedet er den sociale investerings funktion. Du kan tilmelde dig et samfund af 20 millioner investorer fra hele verden, og forbinde til ligesindede folk for at udbygge dine beslutninger og investeringer. Sidst men ikke mindst er CopyTrader funktionen i stand til at lade dig kopiere erfarne investorers handler.

eToro tilbyder 0% kurtage når du åbner en lang, ikke-gearet position på en aktie eller ETF’er, helt uden gebyrer for vedligehold eller indskud. Dog opkræver platformen et gebyr på $10 per måned for inaktive konti der ikke har handlet i 12 måneder. Der er også et lavt fast gebyr på $5 for udbetalinger.

| Type Gebyr | Gebyr Størrelse |

| Kurtage | 0% |

| Gebyr for Udbetaling | Intet |

| Gebyr for Inaktivitet | $10 (månedligt) |

| Gebyr for Indbetaling | $5 |

Fordele

- Sikkerhed og privatliv

- Lave gebyrer og kurtage

- CopyTrading

- Social investering

Ulemper

- Højt gebyr for inaktive konti

- Begrænset kundeservice.

2. Capital.com

Capital.com tilbyder en bred vifte af investeringsprodukter og tjenester til deres kunder. Dette inkluderer aktier, indekser, råvarer, krypto og forex. Capital.com har også en bred skare af kunder, inklusive private investorer, institutionelle investorer og stenrige individuelle investorer. Du kan læse vores fulde Capital.com anmeldelse her.

Sikkerhed og Privatliv

Capital.com har licens hos flere af de store instanser, inklusive FCA, CySEC, ASIC og FSA. Dette indikerer af Capital.com’s kunder er godt dækket ind, og at platformen overholder strikse retningslinjer for at garantere at kundernes information er sikker og skjult. Ydermere overholder Capital.com PCI Datasikkerhedsstandarden, som er endnu en måde at sikre kundernes oplysninger.

Hvert indskud foretaget af private investorer er beskyttet af den såkaldte Investment Compensation Fund, i forhold til regulatoriske retningslinjer.

Gebyrer og Funktioner

Ved handel med CFD’er har kunderne adgang til mere end 6.000 markeder med lave spredninger. Capital.com tilbyder undervisningsmateriale der kan hjælpe kunderne med at foretage fornuftige beslutninger. En anden funktion som Capital.com tilbyder er væddemål på spredninger. Dette giver kunderne adgang til at spekulere i op- eller nedadgående bevægelse på mere end 3.000 markeder. Mægleren tilbyder også et redskab med kunstig intelligens der hjælper den individuelle med investering i forhold til at finde hidtil ukendte bias.

Capital.com opkræver ingen gebyrer for indskud, udbetalinger, kurtage eller inaktivitet.

| Type Gebyr | Gebyr Størrelse |

| Kurtage | 0% |

| Gebyr for Udbetaling | Ingen |

| Gebyr for Inaktivitet | Ingen |

| Gebyr for Indbetaling | Ingen |

Fordele

- Lave spredninger

- 0% kurtage uden skjulte gebyrer

- Kunstig intelligens

- Redskaber til styring af risiko

- Undervisningsmateriale

Ulemper

- Natte gebyrer

- Primært begrænset til handel med CFD’er.

3. Skilling

Skilling er en online handelsplatform der tilbyder brugerne muligheden for at handle mange forskellige finansielle aktiver, inklusive Forex, CFD’er og kryptovaluta. Platformen er designet til at være brugervenlig, og tilbyder investorerne alle de redskaber og ressourcer de har brug for til at komme i gang med at investere. Skilling har også en demo konto så brugerne kan øve sig i at investere, inden de investerer med rigtige penge. Du kan læse hele vores Skilling anmeldelse her.

Sikkerhed og Privatliv

Sikkerheden og privatlivet hos Skilling’s online handelsplatform bliver taget seriøst. Al information indtastet på platformen bliver kryptere og opbevaret sikkert. Kun autoriseret personale har adgang til denne information. Samtidig benytter platformen to faktor godkendelse for at sikre at kun brugerne selv kan tilgå deres konti. Skilling er reguleret af CySEC (Cyprus Securities and Exchange Commission), hvilket betyder at kunderne roligt kan stole på deres midler er sikrede.

Gebyrer og Funktioner

Skilling har fire forskellige platforme; Skilling Trader, Skilling cTrader, Skilling MetaTrader 4 og Skilling Copy. Skilling Trader er udviklet til investorer på alle niveauer, med adgang til redskaber påkrævet for at lave analyser. Skilling cTrader derimod beregnet til avancerede investorer med et fokus på hurtig udførelse af ordrer, samt mulighed for avancerede grafer. MetaTrader 4 er en handelsplatform til Forex og CFD’er, der har en yderst tilpasselig brugerflade. Skilling Copy er en handelsplatform der for et mindre gebyr lader medlemmerne få adgang til, eller følge og kopiere strategierne fra investorer med mange års erfaring.

Skilling tager ikke nogle gebyrer for inaktivitet, indskud eller udbetalinger. Dog er der kurtage på Fore par og Spot Metal hvis man har en Premium konto. Disse gebyrer starter ved $30 når der handles for 1 million USD.

| Type Gebyr | Gebyr Størrelse |

| Kurtage | Varierer |

| Gebyr for Udbetaling | Ingen |

| Gebyr for Inaktivitet | Ingen |

| Gebyr for Indbetaling | Ingen |

Fordele

- Pålidelig kundeservice 24 timer i døgnet, 5 dage om ugen

- Mere end 1000 handelsinstrumenter

- Super licens og regulering

- Demo konto

Ulemper

- Ikke nok undervisningsmateriale

- Store spredninger

- Tjenesten er utilgængelig i mange lande, såsom USA og Canada.

Alt hvad du behøver at vide om IBM

Lad os så lære IBM lidt bedre at kende med hensyn til selskabets lange historie, forretningsmodel, indtægtskilder og seneste præstationer.

IBM historie

IBM blev grundlagt i New York i 1911 af Charles Ranlett Flint. Selskabet hed oprindeligt Computing-Tabulating-Recording Company (CTR) og blev efterfølgende omdøbt til International Business Machines af virksomhedens præsident Thomas J. Watson i 1924. I slutningen af 1930'erne inkluderede IBMs største kunder den amerikanske regering og mere uheldigt endda Hitlers berygtede Tredje Rige.

Hvis vi spoler tiden frem til 1960'erne, så var IBM involveret i NASA's rumprogram(er), lancerede IBM System/360-computerfamilien såvel som i en række anklager – i henhold til antitrust lovgivningen – om at opføre sig som et monopol.

IBMs tab på $8 milliarder i 1993 repræsenterede det største tab i amerikansk virksomhedshistorie (på daværende tidspunkt), og virksomheden måtte efterfølgende reddes af RJR Nabiscos Lou Gerstner. Efter at have tabt terræn til virksomheder som Microsoft og Apple på det private computermarked, så solgte IBM sin private computervirksomhed til det kinesiske firma Lenovo i 2005.

IBM har opkøbt adskillige virksomheder siden 2015, og i 2020 annoncerede selskabet sine planer om at opdele sig selv i to virksomheder ved udgangen af 2021.

Hvad er IBMs strategi?

I løbet af sin meget lange historie har IBM implementeret en lang række forskellige strategier. Det der derfor betyder noget lige nu, er at virksomhedens fokus i fremtiden vil være på højmargin cloud-computing og kunstig intelligens, der drives af selskabets opkøb af open source-softwarevirksomheden Red Hat i 2019.

Hvordan tjener IBM sine penge?

IBM sælger en bred vifte af produkter og tjenester i 175 lande. Ifølge Investopedia stammer de fleste indtægter fra segmentet Global Technology Services, men det mest profitable segment er dog Cloud & Cognitive Software.

Hvordan har IBM klaret sig i de seneste år?

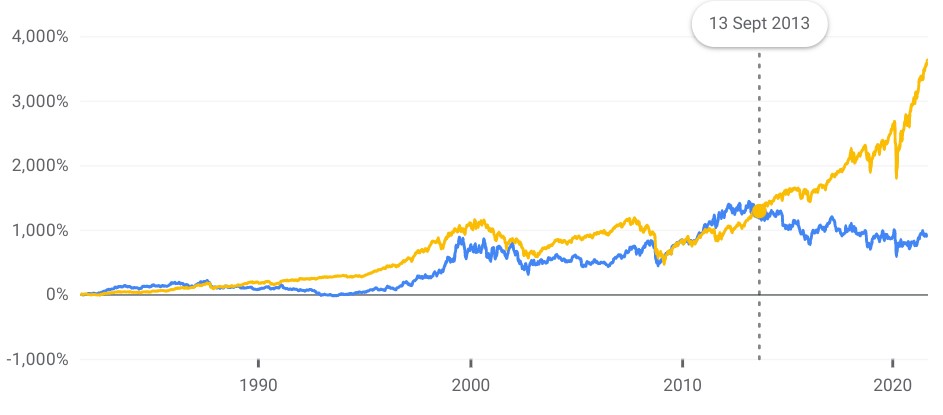

IBM's langsigtede kursdiagram viser, hvordan dets aktiekurs (den blå linje) mere eller mindre afspejlede S&P 500 aktieindekset (den gule linje), indtil aktien begyndte at bevæge sig i en meget anden retning i 2013, hvilket resulterede i at aktien lige siden har underpræsteret i stor stil på indekset i næsten årti. Dette er interessant, fordi nogle af de mere moderne teknologigiganter, såsom Apple, Amazon og Microsoft stort set har drevet - og overgået - det samme S&P-indeks i samme periode.

IBM vs. S&P 500 (kilde: Google Finance)

Nogle investorer vil argumentere for at investere i IBM baseret på det faktum, at denne divergens kunne lukke sig, og nogle handlende kunne vælge at købe IBM-aktien for at holde på den gennem længere tid, mens de samtidigt vil shortselle S&P-indekset for at drage fordel af enhver konvergens.

Hvor kan du købe IBM-aktien?

IBM er børsnoteret på New York Stock Exchange (NYSE) og Chicago Stock Exchange (NYSE Chicago). Selskabets aktie er også børsnoteret i en række andre lande udenfor USA, såsom f.eks. Tyskland. Du kan købe IBM-aktien via en børsmægler, hvor nogle online-mæglere også vil tillade dig at satse på IBM-aktiekursens bevægelser via spreadbetting eller CFD'er (contracts for difference).

Fundamental analyse af IBM-aktien

I modsætning til de kortsigtede handlende, der er mere tilbøjelige til at anvende en teknisk analyse på de forskellige kursdiagrammønstre, så vil langsigtede investorer være mere tilbøjelige til at anvende fundamentale analyse teknikker til at bestemme en virksomheds økonomiske sundhed. På nuværende tidspunkt vil vi derfor vende vores opmærksomhed i retning af den fundamentale analyse af IBM.

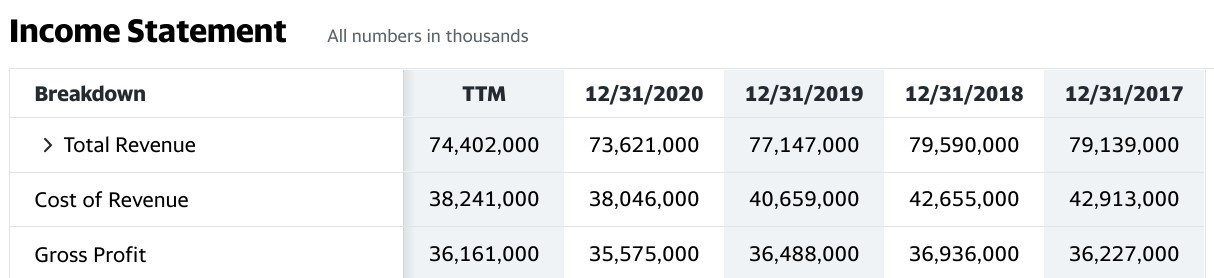

IBM's omsætning

Omsætningen (dvs. den mængde af penge, som en virksomhed genererer fra salg) vil typisk kunne findes på den øverste linje i virksomhedens resultatopgørelse. Du kan også finde disse oplysninger på de fleste større finansielle hjemmesider. De direkte omkostninger forbundet med at producere og distribuere de produkter der tjener indtægterne, fratrækkes for derved at nå frem til bruttofortjenesten.

IBMs omsætning for de fire år frem til 2020 plus den efterfølgende 12 måneders (TTM) omsætning ser således ud:

Kilde: Yahoo! Finance

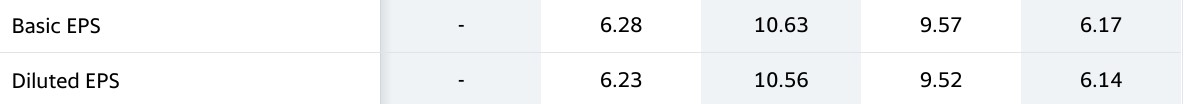

IBM's indtjening pr. aktie

Når samtlige af en virksomheds omkostninger er trukket fra (inklusive de faste omkostninger), så kommer man frem til virksomhedens indtjening, som typisk fremstår som bundlinjen i resultatopgørelsen. Divider dette nettoresultat med antallet af udestående almindelige aktier for at beregne indtjeningen pr. aktie (EPS). Igen vil EPS-tallet blive offentliggjort, så du behøver heldigvis ikke at beregne dette på egen hånd:

Kilde: Yahoo! Finance

IBM's P/E-forhold

Hvis du nu dividerer virksomhedens aktiekurs med indtjeningen pr. aktie, så vil du nu have beregnet dens pris-indtjenings forhold (P/E). Dette forhold fortæller investorerne, hvor mange år det ville tage virksomheden at generere tilstrækkelig med indtjening til at betale deres aktieposter tilbage. Et lavere P/E-forhold betyder, at du har betalt en lavere pris for en højere indtjening, hvilket er en god ting.

IBMs P/E-forhold er i skrivende stund på 23,36, hvilket (i sammenligning) er meget lavere end Teslas 397,47, hvilket skyldes at Tesla er en "vækstaktie", der forventes at vokse sin indtjening meget hurtigere end IBM i fremtiden for at retfærdiggøre sin relativt høje aktiekurs.

IBM's udbytteafkast

En virksomheds ledelse kan vælge at udbetale en andel af den årlige indtjening til aktionærerne i form af udbytte. "Udbytteafkastet" er størrelsen på de årlige udbyttebetalinger divideret med aktiekursen - udtrykt i procent.

I skrivende stund er IBM's udbytte på 4,78% relativt attraktivt i sammenligning med det rentebeløb, som du ville modtage ved at indsætte dine penge på en bankkonto i stedet for at investere i IBM-aktien. Det er dog mere risikabelt at eje aktier end at opbevare dine penge på en bankkonto.

Det er dog ikke alle virksomheder, der udbetaler udbytte, så du er nødt til at stole på aktiekursstigningen og derfor sælge din aktiepost for at få overskud. Udbytteudbetalende aktier såsom IBM giver dig således nogle overskudsindtægter, mens du holder på aktien - med yderligere muligheder for kursstigninger oven i pakken.

IBM's cashflow

Et sidste grundlæggende målestok, som investorerne typisk vil overveje, er en virksomheds cashflow, og især tallet for dens "frie cashflow". Et positivt cashflow viser, at en virksomheds likvide aktiver er stigende, hvilket betyder at virksomheden vil være mere tilbøjelig til at kunne betale sine udgifter og endda returnere penge tilbage til aktionærerne. Det samme sæt af regnskaber, som kan findes på virksomhedens hjemmeside (i afsnittet "investor relations") eller på en af finansielle hjemmesider, vil indeholde cashflow tallene.

IBMs frie cashflow steg mellem 2017 og 2020.

Hvorfor bør du købe IBM-aktien?

Med sit velkendte varemærke og lange historie har IBM nogle af de egenskaber som den slags trofaste aktier, som den legendariske investor Warren Buffett ville vælge at købe. Det eneste problem er, at han solgte sine IBM-aktier for omkring tre år siden (i 2018) for at koncentrere sig om hans Apple-aktier i stedet for. Et fremadrettet udbytteafkast på omkring 4,8% i skrivende stund, såvel som en historie med at udbetale udbytte af samme størrelse, får IBM-aktien til at tage sig attraktiv ud i sammenlignet med den meget lavere renteindtægt, som du ville modtage, hvis du opbevarede dine penge på en bank konto i stedet for at investere i IBM.

Ekspertråd i forbindelse med køb af IBM-aktien

“ I modsætning til Apple, Tesla eller andre teknologiaktier, så er det usandsynligt at IBM vil ændre verden med ny og innovativ teknologi i den overskuelige fremtid, så denne solide aktie bør sandsynligvis købes for at holde på, hvilket især skyldes dens udbytteafkast. ”- maxcoupland

5 ting som du skal overveje før du køber IBM-aktien

Der er mindst fem ting, som du bør overveje før du køber IBM-aktien eller andre firmaaktier.

1. Forstå virksomheden

Hvis du nogensinde har læst nogen af den erfarne og succesfulde investor Peter Lynchs bøger, så vil du allerede vide, at han anbefaler at man investere i virksomheder man selv bruger. Hvis en virksomhed er populær blandt dig, dine venner og din familie, så kunne den meget vel også være populær hos andre folk. En virksomhed som du kan lide er dog ikke automatisk lig med en god investering, hvilket ejerne af aktier i deres yndlings fodboldklub aktier vil kunne skrive under på. Så hvorfor ikke lade dig blive inspireret af denne tommelfingerregel? Sørg blot for ikke at gå for vidt.

2. Forstå de grundlæggende investeringsregler

Hvis du kan har set dig varm på en potentiel virksomhed at investere i, så er det også vigtigt at kunne analysere den ud fra et fundamentalt økonomisk perspektiv. For eksempel er IBM-aktien attraktiv som en udbytteudbetalende aktie, og det er uanset om du bruger virksomhedens produkter eller tjenester. Udover udbytteafkastet, så bør du også gøre dig bedre bekendt med de andre grundlæggende målestokke (såsom P/E-forholdet), som vi diskuterede tidligere. Du bør desuden heller ikke kimse af værdien af at foretage en teknisk analyse - eller diagramlæsning - for at hjælpe med at finjustere timingen af dine aktiekøb. Mere simpelt sagt, så bør du altså lære de grundlæggende investeringsregler bedre at kende.

3. Vælg din mægler med omhu

Efter at have identificeret en aktie at købe baseret på dens produkter eller tjenester, hvorefter du har bakket din investeringshypotese op med en teknisk eller fundamental analyse, så skal det nu handle om at føre din plan ud i livet ved at købe aktien via en mægler.

Dog er det ikke alle mæglere der er ens, hvilket er grunden til at vi på denne side anbefaler nogle af de bedste mæglere derude. Vi er i denne sammenhæng på udkig efter lave gebyrer, god kundeservice og frem for alt reguleringsstatus. En reguleret mægler kan tilbyde dig negativ saldobeskyttelse (så du ikke vil tabe flere penge end du nogensinde har indbetalt) og beskyttelse mod misligholdelse op til et vist niveau. For eksempel kan Financial Services Compensation Scheme (FSCS), der leveres af den britiske finanstilsynsmyndighed (FCA) beskytte dine penge op til £85.000 pr. finansiel institution.

4. Beslut dig for, hvor meget du ønsker at investere

Et af de vigtigste aspekter i forbindelse med investering handler om pengestyring, som - i enkle vendinger - betyder at du skal sikre dig, at du ikke ender med at gå bankerot. Perioder med nedgang, hvor værdien af dine investeringer falder, før de forhåbentlig igen stiger, er uundgåeligt. Selv hvis du tror, at dine investeringsbeslutninger vil vise sig at være korrekte i det lange løb, så er det alligevel et velkendt fænomen, at "markederne kan forblive irrationelle i længere tid end du kan formå at forblive solvent". Det er derfor vigtigt, at du aldrig tvinges til at indløse dine investeringer på det helt forkerte tidspunkt, blot fordi du desperat har brug for pengene.

Kort sagt, invester aldrig penge, som du måske har brug for på kort sigt for at kunne betale din husleje, dine børns skoleudgifter eller noget som helst andet. En anden måde at sige dette på er "aldrig at investere penge, som du ikke har råd til at tabe". Pas dog på, at dette ikke bliver en selvopfyldende profeti: for hvis du har råd til at tabe en masse penge, så vil du sandsynligvis også være mindre forsigtig.

Når du så har besluttet dig for, hvor meget du rent faktisk har råd til at investere, så vil det næste skridt være at investere beløbet på en fornuftig måde. Dette betyder, at du skal diversificere din risiko på tværs af mange aktier og andre aktiver i stedet for at "satse hele molevitten" på en enkelt aktie, hvor selskabet i værste fald kunne ende med at gå konkurs. Alternativt kunne du også vælge at diversificere over tid ved at investere et mindre beløb hver eneste måned i en indeksfond.

5. Beslut dig for et mål for din investering

I forlængelse af det foregående punkt om, hvor meget du ønsker at investere, så bør du ligeledes overveje dine grunde til at investere. Ønsker du at binde dine midler i lang tid for at kunne betale for dine børns universitetsuddannelse eller for at betale til din pensionsopsparing, og vil det derfor være en god idé (i Storbritannien) at investere via en skatteeffektiv konto, såsom en individuel opsparingskonto (ISA) eller Self-Invested Personal Pension (SIPP) aktiekonto? Dette er måske ikke en god idé, hvis du vil have dine penge tilbage tidligere, eller hvis du leder efter nogle spekulative "hurtige gevinster" snarere end en stabil indkomst fra udbytteudbetalinger. Kortsigtede spekulationer kunne muligvis være mere velegnet til en spreadbetting eller CFD handelskonto hos din mægler.

Bundlinjen om IBM-aktien

I denne guide fortalte vi dig først om IBM som virksomhed: dens historie, dens forretningsmodel, hvordan den tjener sine penge, og hvordan den har klaret sig de seneste år. Derefter rettede vi vores opmærksomhed mod at IBM som et potentielt aktiekøb, baseret på en række forskellige finansielle fundamentale faktorer, såsom udbytteafkastet. Vi afsluttede med at diskutere nogle af de andre ting, som du bør overveje inden du investerer; og især hvor meget du rent faktisk har råd til at investere.

Nu hvor vi har fortalt dig, hvordan du køber andre aktier, så vil vi nu afslutte denne guide ved at besvare nogle af de mest ofte stillede spørgsmål.

alternative bestande

Ofte Stillede Spørgsmål

-

IBM er børsnoteret på de to amerikanske børser: New York Stock Exchange (NYSE) og Chicago Stock Exchange (NYSE Chicago). Du vil også kunne finde IBM-aktier børsnoteret på andre børser, såsom den tyske Börse Frankfurt.

-

IBM-aktien har betalt udbytte i mange årtier - i det mindste så langt tilbage som 1962. Denne aktie har et udbytte, der overgår enhver bankkontos renter.

-

En måde at forhindre at din IBM-aktieinvestering bliver udslettet på (hvor usandsynligt det end måtte virke) handler om at diversificere dine investeringer på tværs af adskillige aktier og andre aktiver i stedet for blot at investere alle dine penge i IBM-aktien.

-

Du kan anvende tekniske analyseteknikker - dvs. diagramlæsning - på enhver aktie, men sådanne teknikker kunne dog være bedre for spekulanter, der ønsker at udnytte de store kursbevægelser på momentumaktier som Tesla. En mere stabil aktie som IBM er bedre købt baseret på fundamental analyse.

-

Da IBM udviklede sin første personlige computer (IBM PC'en) i 1980, så underskrev virksomheden en ikke-eksklusiv kontrakt med startup softwarefirmaet Microsoft om at udvikle MS-DOS-operativsystemet, der skulle køre på IBM's hardware. Selvom hardwaren med "åben arkitektur" blev kopieret af andre producenter, der producerede IBM-kompatible pc'er, så anvendte alle disse pc'er Microsofts operativsystem. På denne måde tjente Microsoft penge, hvorimod IBM mistede markedsandel.

-

I løbet af 1980'erne og fremover fik IBM tilnavnet "Big Blue" - muligvis på grund af den blå farvetone på dens skærme, eller måske på grund af dets mørkeblå firmalogo. Uanset hvad, så valgte IBM at tage kælenavnet til sig og kaldte endda sin skak-computer for "Deep Blue".