5 tegn på, at verden er på vej mod en recession

Rundt om i verden blinker markeder med advarselstegn om, at den globale økonomi vipper på en klippekant.

Spørgsmålet om en recession er ikke længere hvis, men hvornår.

I løbet af den sidste uge tog pulsen af de blinkende røde lys fart, da markederne kæmpede med den virkelighed – engang spekulativ, nu sikker – at Federal Reserve vil fortsætte med sin mest aggressive monetære stramningskampagne i årtier for at vride inflationen ud af den amerikanske økonomi. Også selvom det betyder at udløse en recession. Og selvom det kommer på bekostning af forbrugere og virksomheder langt ud over USA’s grænser.

Der er nu en 98% chance for en global recession, ifølge analysefirmaet Ned Davis, som bringer en vis nøgtern historisk troværdighed til bordet. Firmaets sandsynlighed for recession har kun været så høj to gange før – i 2008 og 2020.

Når økonomer advarer om en nedtur, baserer de typisk deres vurdering på en række forskellige indikatorer.

Lad os udpakke fem nøgletrends:

Den mægtige amerikanske dollar

Den amerikanske dollar spiller en overordnet rolle i den globale økonomi og internationale finanser. Og lige nu er den stærkere, end den har været i to årtier.

Den enkleste forklaring kommer tilbage til Fed.

Når den amerikanske centralbank hæver renten, som den har gjort siden marts, gør det dollaren mere attraktiv for investorer verden over.

I ethvert økonomisk klima ses dollaren som et sikkert sted at parkere dine penge. I et tumultarisk klima – en global pandemi, f.eks. eller en krig i Østeuropa – har investorer endnu mere incitament til at købe dollars, normalt i form af amerikanske statsobligationer.

Mens en stærk dollar er en god fordel for amerikanere, der rejser til udlandet, skaber det hovedpine for stort set alle andre.

Værdien af det britiske pund, euroen, Kinas yuan og Japans yen, blandt mange andre, er faldet. Det gør det dyrere for disse nationer at importere vigtige varer som mad og brændstof.

Som svar vil centralbanker, der allerede bekæmper pandemi-induceret inflation, hæve renterne højere og hurtigere for at styrke værdien af deres egne valutaer.

Dollarens styrke skaber også destabiliserende effekter for Wall Street, da mange af S&P 500-virksomhederne driver forretning rundt om i verden. Ifølge et estimat fra Morgan Stanley har hver stigning på 1 % i dollarindekset en negativ indvirkning på 0,5 % på S&P 500-indtjeningen.

Amerikas økonomiske motor går i stå

No. 1 driver af verdens største økonomi er shopping. Og Amerikas shoppere er trætte.

Efter mere end et år med stigende priser på stort set alt, hvor lønningerne ikke fulgte med, har forbrugerne trukket sig tilbage.

“De vanskeligheder forårsaget af inflation betyder, at forbrugerne dykker ned i deres opsparing,” sagde EY Parthenons cheføkonom Gregory Daco i et notat fredag. Den personlige opsparingsrate i august forblev uændret på kun 3,5 %, sagde Daco – nær den laveste sats siden 2008 og et godt stykke under niveauet før Covid på omkring 9 %.

Endnu en gang har årsagen bag tilbagetrækningen meget at gøre med Fed.

Renterne har steget i et historisk tempo, hvilket skubbede realkreditrenterne til det højeste niveau i mere end et årti og gør det sværere for virksomheder at vokse. I sidste ende skulle Feds renteforhøjelser i store træk bringe omkostningerne ned. Men i mellemtiden får forbrugerne en en-to-punch af høje lånerenter og høje priser, især når det kommer til fornødenheder som mad og bolig.

Amerikanerne åbnede deres tegnebøger under nedlukningerne i 2020, som drev økonomien ud af dens korte, men alvorlige pandemiske recession. Siden da er statsstøtten forduftet, og inflationen har slået rod, presset priserne op med den hurtigste hastighed i 40 år og svækket forbrugernes købekraft.

Corporate America strammer livremmen

Forretningen har boomet på tværs af industrier i størstedelen af pandemien, selv med historisk høj inflation, der tærer på overskud. Det er (igen) takket være de amerikanske shopperes vedholdenhed, da virksomheder i vid udstrækning var i stand til at vælte deres højere omkostninger over på forbrugerne for at dæmpe fortjenstmargener.

Men indtjeningsbonanzaen holder måske ikke.

I midten af september gav en virksomhed, hvis formuer fungerer som en slags økonomisk klokke, investorerne et chok.

FedEx, som opererer i mere end 200 lande, reviderede uventet sine udsigter og advarede om, at efterspørgslen var aftagende, og at indtjeningen sandsynligvis ville falde med mere end 40 %.

I et interview blev dets CEO spurgt, om han mener, at afmatningen var et tegn på en truende global recession.

“Det tror jeg,” svarede han. “Disse tal, de varsler ikke særlig godt.”

FedEx er ikke alene. Tirsdag faldt Apples aktie, efter at Bloomberg rapporterede, at selskabet skrottede planer om at øge produktionen af iPhone 14, efter at efterspørgslen kom under forventningerne.

Og lige før feriesæsonen, hvor arbejdsgivere normalt ville skrue op for ansættelser, er stemningen nu mere forsigtig.

“Vi har ikke set den normale stigning i september i virksomheder, der søger midlertidig hjælp,” sagde Julia Pollak, cheføkonom hos ZipRecruiter. “Virksomheder hænger tilbage og venter på at se, hvilke betingelser der holder.”

Velkommen til bæreterritorium

Wall Street er blevet ramt af piskesmæld, og aktier er nu på vej mod deres værste år siden 2008 – hvis nogen skulle have brug for endnu en skræmmende historisk sammenligning.

Men sidste år var en helt anden historie. Aktiemarkederne trivedes i 2021, hvor S&P 500 steg med 27 %, takket være en strøm af kontanter pumpet ind af Federal Reserve, som i foråret 2020 udløste en pengepolitisk lempelsespolitik for at forhindre de finansielle markeder i at smuldre.

Festen varede til tidligt 2022. Men efterhånden som inflationen satte ind, begyndte Fed at fjerne den velkendte punch bowl, hæve renten og afvikle sin obligationsopkøbsmekanisme, der havde støttet markedet.

Tømmermændene har været brutale. S&P 500, det bredeste mål for Wall Street – og indekset, der er ansvarligt for hovedparten af amerikanernes 401(k)s – er faldet næsten 24% for året. Og det er ikke alene. Alle tre store amerikanske indekser er på bjørnemarkeder – et fald på mindst 20 % fra deres seneste højder.

I en uheldig drejning er obligationsmarkederne, der typisk er et sikkert tilflugtssted for investorer, når aktier og andre aktiver falder, også i en hale.

Igen, skylden på Fed.

Inflationen har sammen med den voldsomme rentestigning fra centralbanken presset obligationspriserne ned, hvilket får obligationsrenterne (også det afkast, en investor får for deres lån til regeringen) til at stige.

Onsdag oversteg renten på det 10-årige amerikanske finansministerium kortvarigt 4 % og nåede det højeste niveau i 14 år. Den stigning blev efterfulgt af et stejlt fald som reaktion på Bank of Englands indgriben i sit eget spiralformede obligationsmarked – svarende til tektoniske bevægelser i et hjørne af finansverdenen, der er designet til at være stabilt, hvis ikke direkte kedeligt.

De europæiske obligationsrenter stiger også, efterhånden som centralbankerne følger Feds føring i at hæve renten for at styrke deres egne valutaer.

Nederste linje: Der er få sikre steder for investorer at lægge deres penge lige nu, og det vil næppe ændre sig før den globale inflation kommer under kontrol, og centralbankerne løsner deres greb.

Krig, skyhøje priser og radikale politikker støder sammen

Intetsteds er sammenstødet mellem økonomiske, finansielle og politiske katastrofer mere smerteligt synligt end i Det Forenede Kongerige.

Ligesom resten af verden har Storbritannien kæmpet med stigende priser, der i vid udstrækning kan tilskrives det kolossale chok af Covid-19, efterfulgt af handelsforstyrrelser skabt af Ruslands invasion af Ukraine. Da Vesten afbrød importen af russisk naturgas, er energipriserne steget kraftigt, og forsyningerne er faldet.

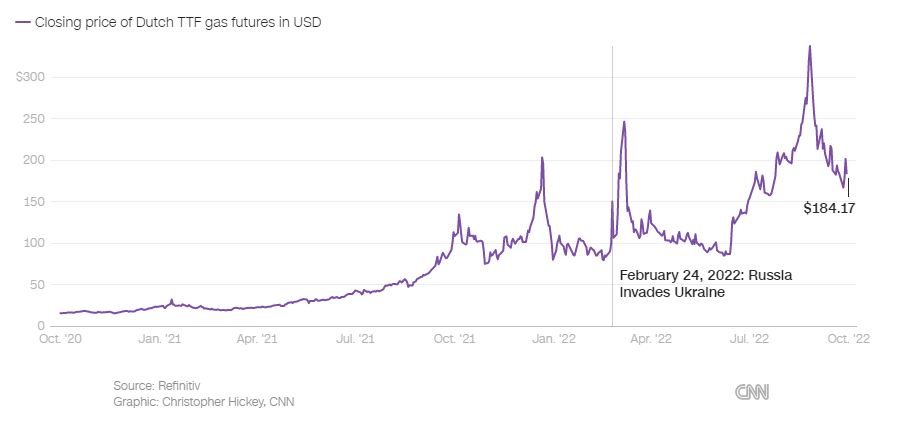

De europæiske gaspriser stiger

For to år siden kostede hollandske naturgasfutures, det europæiske benchmark, $15,48 per megawatttime. I denne uge var prisen næsten 12 gange højere.

Disse begivenheder var slemme nok i sig selv.

Men så, for lidt over en uge siden annoncerede premierminister Liz Truss’ nyindsatte regering en omfattende skattenedsættelsesplan, som økonomer fra begge ender af det politiske spektrum har erklæret som uortodokse i bedste fald, djævelske i værste fald.

Kort sagt sagde Truss-administrationen, at den ville skære skatterne ned for alle briter for at tilskynde til forbrug og investeringer og i teorien mildne slaget af en recession. Men skattelettelserne er ikke finansierede, hvilket betyder, at regeringen skal optage gæld for at finansiere dem.

Denne beslutning satte gang i en panik på de finansielle markeder og satte Downing Street i en konflikt med sin uafhængige centralbank, Bank of England. Investorer over hele verden solgte britiske obligationer i hobetal, hvilket styrtede pundet til dets laveste niveau over for dollaren i næsten 230 år. Som i, siden 1792, da Kongressen gjorde den amerikanske dollar til lovligt betalingsmiddel.

BOE iscenesatte en nødintervention for at opkøbe britiske obligationer onsdag og genoprette orden på de finansielle markeder. Det stoppede blødningen for nu. Men ringvirkningerne af Trussonomics-uroen breder sig langt ud over obligationshandlernes kontorer.

Briter, der allerede befinder sig i en leveomkostningskrise, med en inflation på 10 % – den højeste af enhver G7-økonomi – går nu i panik over højere låneomkostninger, der kan tvinge millioner af boligejeres månedlige afdrag på realkreditlån til at stige med hundredvis eller endda tusindvis af pund.

Resultatet

Mens konsensus er, at en global recession sandsynligvis er engang i 2023, er det umuligt at forudsige, hvor alvorlig den vil være, eller hvor længe den vil vare. Ikke enhver recession er så smertefuld som den store recession i 2007-09, men enhver recession er selvfølgelig smertefuld.

Nogle økonomier, især USA, med sit stærke arbejdsmarked og robuste forbrugere, vil være i stand til at modstå slaget bedre end andre.

“Vi er i ukendt farvand i de kommende måneder,” skrev økonomer ved World Economic Forum i en rapport i denne uge.

“De umiddelbare udsigter for den globale økonomi og for en stor del af verdens befolkning er mørke,” fortsatte de og tilføjede, at udfordringerne “vil teste økonomiers og samfunds modstandsdygtighed og kræve en straffe menneskelig vejafgift.”

Men der er nogle sølvforinger, sagde de. Kriser fremtvinger transformationer, der i sidste ende kan forbedre levestandarden og gøre økonomier stærkere.

»Virksomheder skal ændre sig. Dette har været historien siden pandemien startede,” sagde Rima Bhatia, en økonomisk rådgiver for Gulf International Bank. “Virksomheder kan ikke længere fortsætte på den vej, de var på. Det er muligheden, og det er sølvet.”