Hvor Walmart, Amazon og Target bruger milliarder i en langsommere økonomi

Når økonomien bremses, er den klassiske reaktion for forbrugervirksomheder at skære ned: langsom ansættelse, måske afskedigelse af medarbejdere, skære ned på markedsføringen eller endda sænke tempoet i teknologiinvesteringer, hvilket forsinker projekter, indtil forretningen er kommet op igen.

Men det er slet ikke, hvad USAs urolige detailsektor gør i år.

Med S&P Retail Index et fald på næsten 30 % i år, øger det meste af industrien investeringerne i kapitaludgifter med tocifrede cifre, herunder industrilederne Walmart Inc (NYSE: WMT) og Amazon.com, Inc. (NASDAQ: AMZN). Blandt den øverste række er det kun den kæmpende tøjproducent Gap Inc (NYSE: GPS) og boligforbedringskæden Lowe’s Companies Inc (NYSE: LOW), der skærer markant ned. Hos elektronikforhandleren Best Buy Co Inc (NYSE: BBY) faldt overskuddet i første halvår med mere end det halve – men investeringerne steg 37 procent.

“Der er bestemt bekymring og bevidsthed om omkostninger, men der sker en prioritering,” sagde Thomas O’Connor, vicepræsident for forsyningskæde-forbruger-detailforskning hos konsulentfirmaet Gartner. “Der er taget en lektie fra eftervirkningerne af finanskrisen,” sagde O’Connor.

Den lektion? Investeringer foretaget af store forbrugsledere som Walmart, Amazon og Home Depot Inc (NYSE: HD) vil sandsynligvis resultere i at tage kunder fra svagere rivaler næste år, hvor forbrugernes skønsmæssige pengestrøm forventes at stige efter en årelang tørke i 2022 og genoplive shopping efter forbrug på varer faktisk skrumpede tidligt i år.

Efter nedturen i 2007-2009 oplevede 60 virksomheder, Gartner, klassificeret som “effektive vækstvirksomheder”, der investerede gennem krisen, indtjeningen fordoblet mellem 2009 og 2015, mens andre virksomheders overskud næsten ikke ændrede sig, ifølge en rapport fra 2019 om 1.200 amerikanske og europæiske virksomheder.

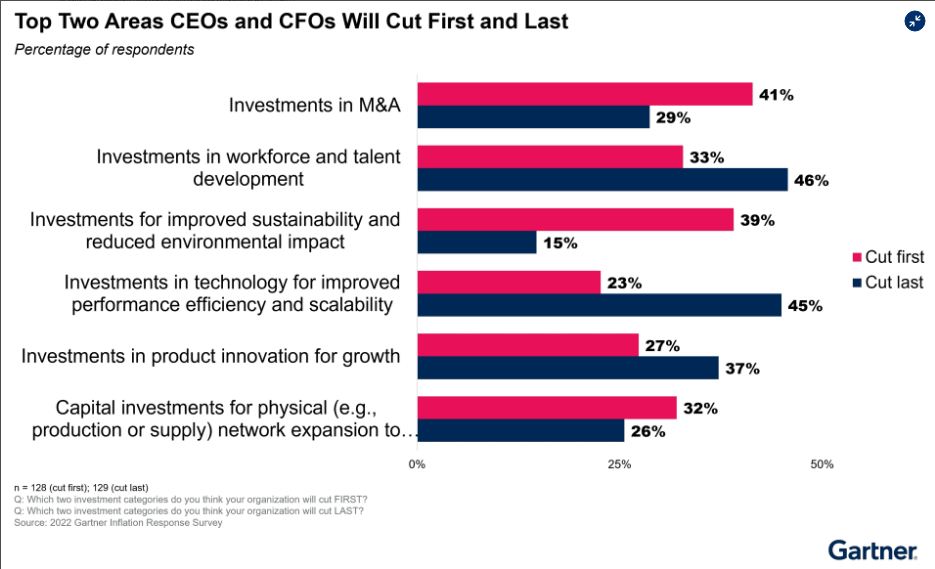

Virksomheder har taget disse data til sig, med en nylig Gartner-undersøgelse af finanschefer på tværs af brancher, der viser, at investeringer i teknologi og udvikling af arbejdsstyrke er de sidste udgifter, virksomheder planlægger at skære ned, mens økonomien kæmper for at forhindre den seneste inflation i at forårsage en ny recession. Budgetter for fusioner, planer for miljømæssig bæredygtighed og endda produktinnovation er på vej tilbage, viser Gartner-dataene.

I dag er nogle detailhandlere ved at forbedre, hvordan forsyningskæder fungerer mellem butikkerne og deres leverandører. Det er for eksempel et fokus på Home Depot. Andre, som Walmart, arbejder for at forbedre driften i butikkerne, så hylderne genopbygges hurtigere og færre salg går tabt.

Tendensen mod flere investeringer har været opbygget i et årti, men blev katalyseret af Covid-pandemien, sagde Progressive Policy Institute-økonom Michael Mandel.

“Selv før pandemien skiftede detailhandlere fra investeringer i strukturer til aktive investeringer i udstyr, teknologi og software,” sagde Mandel. “[Between 2010 and 2020], softwareinvesteringer i detailsektoren steg med 123% sammenlignet med en 16% gevinst i produktionen.”

Hos Walmart strømmer penge ind i initiativer, herunder VizPick, et augmented-reality-system knyttet til arbejdermobiltelefoner, der lader medarbejdere genoprette hylderne hurtigere. Virksomheden øgede kapitaludgifterne med 50 % til 7,5 milliarder dollars i første halvdel af regnskabsåret, som slutter i januar. Dets investeringsbudget i år forventes at stige med 26 procent til $16,5 milliarder, sagde CFRA Research-analytiker Arun Sundaram.

“Pandemien ændrede åbenbart hele detailhandelsmiljøet,” sagde Sundaram, og tvang Walmart og andre til at være effektive i deres bagkontorer og omfavne online-kanaler og afhentningsmuligheder i butikken endnu mere. “Det fik Walmart og alle de andre detailhandlere til at forbedre deres forsyningskæder. Du ser mere automatisering, mindre manuel plukning [in warehouses] og flere robotter.”

I sidste uge annoncerede Amazon sit seneste opkøb af lagerrobotik, det belgiske firma Cloostermans, som tilbyder teknologi til at hjælpe med at flytte og stable tunge paletter og varer, samt pakke produkter sammen til levering.

Home Depots kampagne for at forny sin forsyningskæde har været i gang i flere år, sagde O’Connor. Dets One Supply chain-indsats skader faktisk overskuddet for nu, ifølge virksomhedens finansielle oplysninger, men det er centralt for både driftseffektivitet og et centralt strategisk mål – at skabe dybere bånd til professionelle entreprenører, som bruger langt mere end gør-det-selv-folkene. som har været Home Depots brød og smør.

“For at tjene vores professionelle handler det virkelig om at fjerne friktion gennem et væld af forbedrede produkttilbud og muligheder,” fortalte executive vice president Hector Padilla til analytikere på Home Depots telefonsamtale i andet kvartal. “Disse nye forsyningskædeaktiver giver os mulighed for at gøre det på et andet niveau.”

Fremtidens butik for aldrende detailbrands

Nogle brede detailhandlere er mere fokuserede på at genopfriske et aldrende butiksmærke. Hos Kohl’s Corporation (NYSE: KSS) er højdepunktet i dette års investeringsbudget en udvidelse af firmaets forhold til Sephora, som tilføjer minibutikker inden for 400 Kohl’s butikker i år. Partnerskabet hjælper detailhandleren på mellemmarkedet med at tilføje et element af flair til dets ellers så bastante image, hvilket bidrog til dens relativt svage salgsvækst i første halvdel af året, siger Landon Luxembourg, en detailhandelsekspert hos konsulentfirmaet Third Bridge. Investeringen i første halvår er mere end fordoblet i år hos Kohl’s.

Omtrent 220 millioner dollars af stigningen i Kohls udgifter var relateret til investeringer i skønhedsbeholdning for at støtte de 400 Sephora-butikker, der åbnede i 2022, ifølge finansdirektør Jill Timm. “Det fortsætter vi til næste år. …Vi ser frem til at arbejde sammen med Sephora om den løsning til alle vores butikker,” fortalte hun analytikere på virksomhedens seneste indtjeningsopkald i midten af august.

Target bruger 5 milliarder dollars i år, da det tilføjer 30 butikker og opgraderer yderligere 200, hvilket bringer antallet af butikker, der er renoveret siden 2017, til mere end halvdelen af kæden. Det udvider også sit eget skønhedspartnerskab, der først blev afsløret i 2020, med Ulta Beauty Inc (NASDAQ: ULTA), der tilføjer 200 Ulta-centre i butikken på vej til at have 800.

Og den største bruger af alle er Amazon.com, som havde over 60 milliarder dollars i kapitaludgifter i 2021. Mens Amazons rapporterede kapitaludgifter inkluderer sin cloud computing-division, brugte det næsten 31 milliarder dollars på ejendom og udstyr i første halvdel af året – op fra et allerede rekordstort 2021 – selvom investeringen fik virksomhedens frie pengestrøm til at blive negativ.

Det er nok til at få selv Amazon til at trykke lidt på bremsen, hvor finansdirektør Brian Olsavsky fortæller investorerne, at Amazon flytter flere af sine investeringskroner til cloud computing-divisionen. I år anslår det, at omkring 40 % af udgifterne vil støtte lagre og transportkapacitet, et fald fra sidste års samlede 55 %. Det planlægger også at bruge mindre på verdensomspændende butikker – “for bedre at tilpasse sig kundernes efterspørgsel,” fortalte Olsavksy analytikere efter sin seneste indtjening – allerede en meget mindre budgetpost på procentbasis.

Hos Gap-, som har set sine aktier faldet med næsten 50 % i år – forsvarede ledere deres nedskæringer i kapitaludgifterne og sagde, at de er nødt til at forsvare overskuddet i år og håber at komme tilbage i 2023.

“Vi mener også, at der er en mulighed for at sænke tempoet i vores teknologi og digitale platformsinvesteringer mere meningsfuldt for bedre at optimere vores driftsoverskud,” sagde finansdirektør Katrina O’Connell til analytikere efter sin seneste indtjening.

Og Lowe afbøjede en analytikers spørgsmål om udgiftsbesparelser og sagde, at det kunne fortsætte med at tage markedsandele fra mindre konkurrenter. Lowe’s har været den bedste aktiemarkedspræstation sammenlignet med Home Depot i løbet af de seneste et-år og år-til-dato perioder, selvom begge har set betydelige fald i 2022.

“Hjemforbedring er en markedsplads for $900 milliarder,” sagde Lowes administrerende direktør Marvin Ellison uden at nævne Home Depot. “Og jeg tror, det er nemt bare at fokusere på de to største aktører og bestemme den samlede markedsandelsgevinst bare baseret på det, men dette er en virkelig fragmenteret markedsplads.”