Aktiemarkedet falder typisk inden afslutningen af en Fed-rentestigningscyklus. Her er, hvordan du får det bet til at betale sig

Hvad kan du forvente, når du forventer, at Fed vil dreje

Der kan tjenes mange penge ved at satse på, hvornår Federal Reserve vil “pivotere” – det vil sige, at tage foden i det mindste delvist fra renteforhøjelsens gaspedal. Alligevel kan mange penge også gå tabt, som vi så den 26. august, da Dow Jones Industrial Average DJIA, -0,96 % mistede mere end 1.000 point, efter at Fed-formand Jerome Powell knuste håbet om, at Feds omdrejningspunkt var begyndt i juli.

Så det er nyttigt at gennemgå tidligere renteforhøjelsescyklusser for at se, hvordan investorerne klarede sig, når de forsøgte at forudse, hvornår disse cyklusser sluttede.

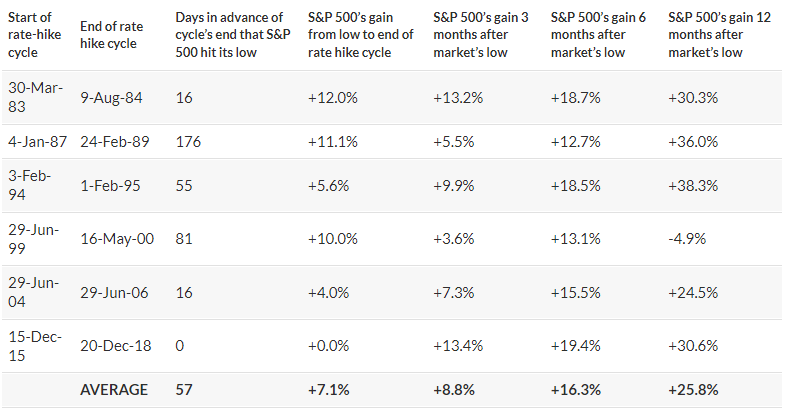

For at gøre det fokuserede jeg på de seks forskellige renteforhøjelsescyklusser, siden Fed begyndte specifikt at målrette Fed funds-renten. Tabellen nedenfor viser, hvor mange dage før afslutningen af disse cyklusser, aktiemarkedet ramte sit laveste niveau. (Specielt fokuserede jeg på et seks-måneders vindue før afslutningen af hver cyklus og bestemte, hvornår inden for det vindue, S&P 500 SPX, -1,10 % ramte sit laveste niveau.)

Som du kan se, ramte markedet sit laveste gennemsnit på 57 dage før afslutningen af Feds renteforhøjelsescyklus – omkring to måneder. Læg dog også mærke til, at der er en hel rækkevidde, fra ingen leveringstid i den ene yderlighed til næsten hele seks måneders vinduet, som jeg fokuserede på. I betragtning af, at det er svært at vide, hvornår Fed rent faktisk vil begynde at dreje, illustrerer dette brede interval den usikkerhed og risiko, der er forbundet med at forsøge at geninvestere i aktier i forventning om et pivot.

Ikke desto mindre viser tabellen også, at der er store gevinster at hente, hvis man får det endda delvist rigtigt. For eksempel steg S&P 500 i gennemsnit 7,1 % i perioden mellem markedets pre-pivot-lav og den faktiske afslutning på renteforhøjelsescyklussen. Det er et imponerende afkast for en periode på to måneder. Ydermere er den gennemsnitlige gevinst over de seks måneder efter præ-pivot-lavet stærke 16,3 %, og over de 12 måneder efter det lave er den 25,8 %.

Hvordan skal du spille denne situation med høj risiko/høj belønning? En måde er at gennemsnitligt dollar-omkostninger op til hvad end din ønskede aktieeksponering er. For eksempel kan du opdele det samlede beløb, du i sidste ende vil sætte tilbage på aktiemarkedet i fem trancher, og investere hver tranche i aktier i slutningen af de næste fem kalenderkvartaler. Hvis du fulgte denne tilgang – og det er blot en af mange mulige – ville du være tilbage til din målaktieeksponering i begyndelsen af 2024.

En sådan tilgang vil ikke få dig til aktier på det nøjagtige laveste niveau før pivot, men at håbe på det er en illusion. Alligevel bør tilgangen give dig en gennemsnitlig buy-in pris, der er bedre end at vente. Det skulle også beskytte dig mod dage som den 26. august, hvor markedet straffede dem, der satsede på, at Fed allerede var begyndt at dreje.